ソニー損害保険株式会社(代表取締役社長:丹羽 淳雄、本社:東京都大田区、以下「ソニー損保」)の2022年3月期第3四半期(2021年4月1日~2021年12月31日)の決算概要について、

別紙のとおりお知らせします。

[別紙の目次]

・四半期貸借対照表・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・P1

・四半期損益計算書・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・P2

・損益状況の対前期比較・・・・・・・・・・・・・・・・・・・・・・・・・・P3

・種目別保険料・保険金・・・・・・・・・・・・・・・・・・・・・・・・・・P4

・単体ソルベンシー・マージン比率・・・・・・・・・・・・・・・・P5

主な業績の状況は以下のとおりです。

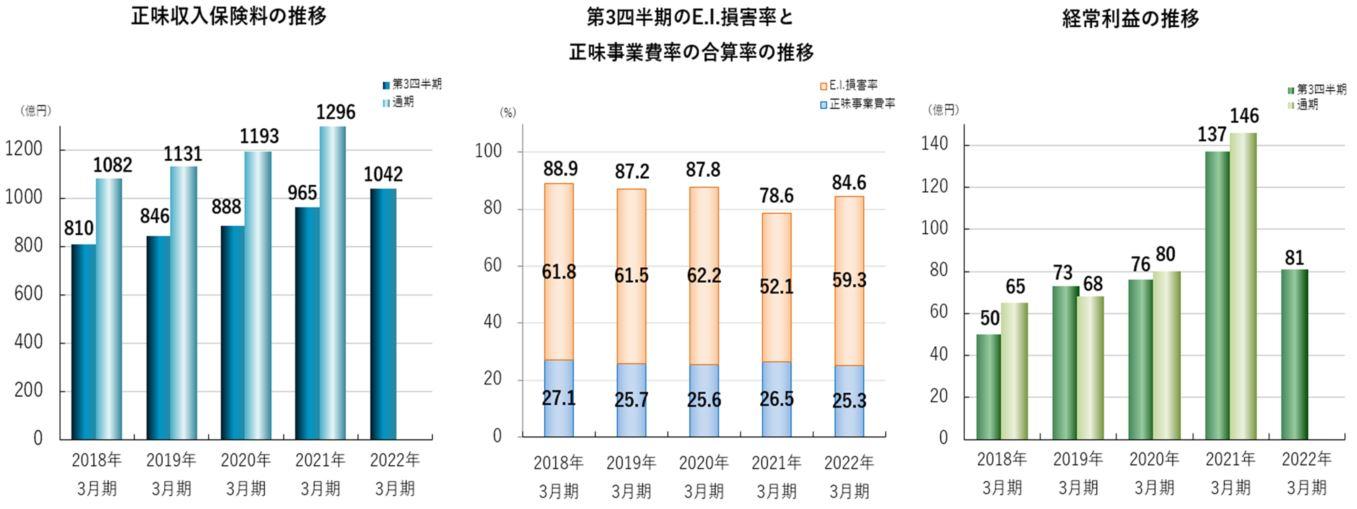

■ 正味収入保険料、経常収益

正味収入保険料は、自動車保険および火災保険の保有契約件数が堅調に拡大したことから、前年同期に比べ7.9%増加の104,200百万円となりました。経常収益は、前年同期より5.8%増加の105,228百万円となりました。

■ E.I.損害率(*1)と正味事業費率の合算率

E.I.損害率は、新型コロナの影響で自動車事故が大幅に減少した前年同期に比べ、7.2ポイント上昇し59.3%となりました。正味事業費率は前年同期から1.2ポイント低下し25.3%となりました。この結果、E.I.損害率と正味事業費率を合わせた合算率は前年同期から6.0ポイント上昇し84.6%となりました。

■ 経常利益、四半期純利益

経常利益は、前述の増収の効果および事業費率の低下があったものの、損害率が顕著に低かった前年同期からは上昇したことに加え、火災保険の保有契約数の伸長などに伴い異常危険準備金繰入額が増加したことにより、前年同期から40.2%減少し8,190百万円となりました。四半期純利益は、前年同期から 40.8%減少し5,850百万円となりました。

■ 単体ソルベンシー・マージン比率

単体ソルベンシー・マージン比率は、2021年12月末現在で2021年3月末から49.4ポイント上昇し、911.1%となりました。保険金の支払能力に問題がないとされる基準である200%を大きく上回る、十分な支払余力を保持しています。

*単体ソルベンシー・マージン比率の算出方法や内訳については、

別紙(P5)をご確認ください。

<参考情報>

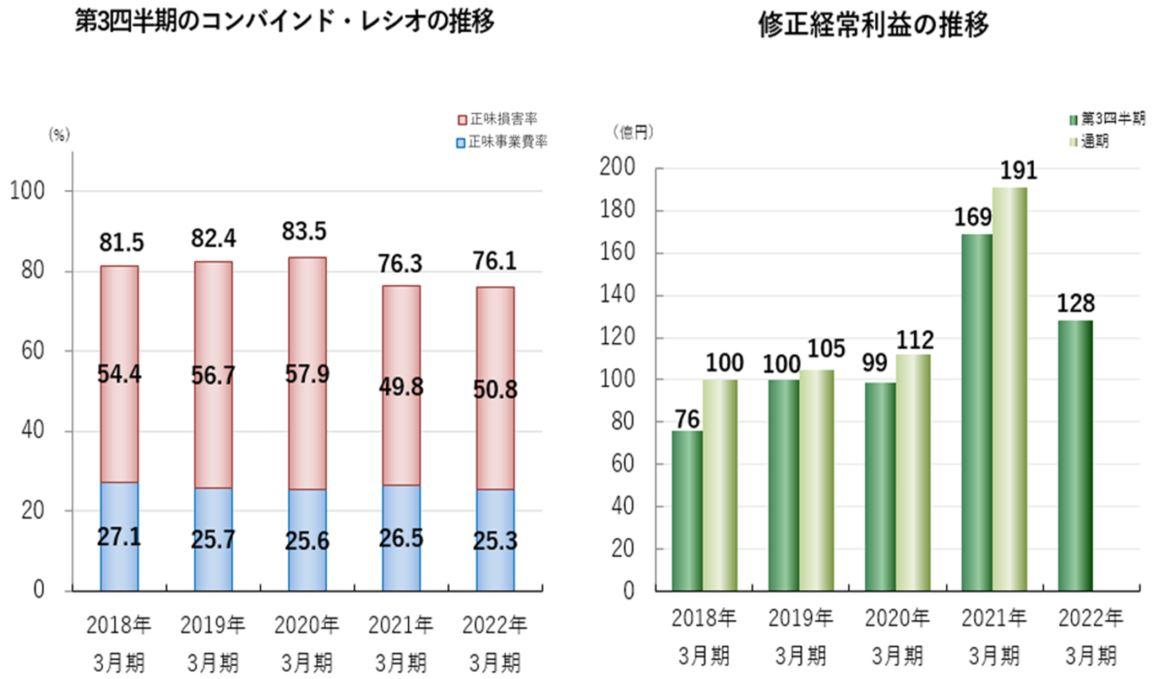

■ コンバインド・レシオ

正味損害率(*2)は前年同期から1.0ポイント上昇し50.8%となりました。正味事業費率は前年同期から1.2ポイント低下の25.3%で、正味損害率と正味事業費率を合わせたコンバインド・レシオは、前年同期から0.2ポイント低下し、76.1%となりました。

■ 修正経常利益(*3)

損益の実態を示す管理指標として社内で使用している修正経常利益は、前年同期から24.1%減少し12,878百万円となりました。

(*1) E.I.損害率(アーンド・インカード損害率)は、損害率を発生ベースで表したものです。

・E.I.損害率=(正味支払保険金+支払備金繰入額+損害調査費)÷既経過保険料

(*2) 正味損害率は、損害率を支払ベースで表したものです。

・正味損害率=(正味支払保険金+損害調査費)÷正味収入保険料

(*3) 修正経常利益は社内管理指標ですが、異常危険準備金の繰入額・戻入額の影響を除いた損益の実態をご理解いただくため、参考情報として開示します。

・修正経常利益=経常利益+異常危険準備金繰入額

※ 異常危険準備金戻入の場合は、「異常危険準備金繰入額」はマイナスとなります。

※ 異常危険準備金は、異常災害による高額の保険金支払に備えるため、毎決算期に保険種類ごとに収入保険料の一定割合を積立てるもので、異常災害が発生した年度に取崩します。

※ 当社の業績は、日本の会計基準に準拠して作成しており、その会計基準は、当社の親会社であるソニーグループ株式会社が開示する連結業績の準拠する国際財務報告基準とは異なります。

※ 本資料は、公認会計士または監査法人のレビュー対象外です。

ソニー損害保険株式会社(代表取締役社長:丹羽 淳雄、本社:東京都大田区、以下「ソニー損保」)の2022年3月期第3四半期(2021年4月1日~2021年12月31日)の決算概要について、別紙のとおりお知らせします。

[別紙の目次]

・四半期貸借対照表・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・P1

・四半期損益計算書・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・P2

・損益状況の対前期比較・・・・・・・・・・・・・・・・・・・・・・・・・・P3

・種目別保険料・保険金・・・・・・・・・・・・・・・・・・・・・・・・・・P4

・単体ソルベンシー・マージン比率・・・・・・・・・・・・・・・・P5

主な業績の状況は以下のとおりです。

■ 正味収入保険料、経常収益

正味収入保険料は、自動車保険および火災保険の保有契約件数が堅調に拡大したことから、前年同期に比べ7.9%増加の104,200百万円となりました。経常収益は、前年同期より5.8%増加の105,228百万円となりました。

■ E.I.損害率(*1)と正味事業費率の合算率

E.I.損害率は、新型コロナの影響で自動車事故が大幅に減少した前年同期に比べ、7.2ポイント上昇し59.3%となりました。正味事業費率は前年同期から1.2ポイント低下し25.3%となりました。この結果、E.I.損害率と正味事業費率を合わせた合算率は前年同期から6.0ポイント上昇し84.6%となりました。

■ 経常利益、四半期純利益

経常利益は、前述の増収の効果および事業費率の低下があったものの、損害率が顕著に低かった前年同期からは上昇したことに加え、火災保険の保有契約数の伸長などに伴い異常危険準備金繰入額が増加したことにより、前年同期から40.2%減少し8,190百万円となりました。四半期純利益は、前年同期から 40.8%減少し5,850百万円となりました。

■ 単体ソルベンシー・マージン比率

単体ソルベンシー・マージン比率は、2021年12月末現在で2021年3月末から49.4ポイント上昇し、911.1%となりました。保険金の支払能力に問題がないとされる基準である200%を大きく上回る、十分な支払余力を保持しています。

*単体ソルベンシー・マージン比率の算出方法や内訳については、

別紙(P5)をご確認ください。

<参考情報>

■ コンバインド・レシオ

正味損害率(*2)は前年同期から1.0ポイント上昇し50.8%となりました。正味事業費率は前年同期から1.2ポイント低下の25.3%で、正味損害率と正味事業費率を合わせたコンバインド・レシオは、前年同期から0.2ポイント低下し、76.1%となりました。

■ 修正経常利益(*3)

損益の実態を示す管理指標として社内で使用している修正経常利益は、前年同期から24.1%減少し12,878百万円となりました。

(*1) E.I.損害率(アーンド・インカード損害率)は、損害率を発生ベースで表したものです。

・E.I.損害率=(正味支払保険金+支払備金繰入額+損害調査費)÷既経過保険料

(*2) 正味損害率は、損害率を支払ベースで表したものです。

・正味損害率=(正味支払保険金+損害調査費)÷正味収入保険料

(*3) 修正経常利益は社内管理指標ですが、異常危険準備金の繰入額・戻入額の影響を除いた損益の実態をご理解いただくため、参考情報として開示します。

・修正経常利益=経常利益+異常危険準備金繰入額

※ 異常危険準備金戻入の場合は、「異常危険準備金繰入額」はマイナスとなります。

※ 異常危険準備金は、異常災害による高額の保険金支払に備えるため、毎決算期に保険種類ごとに収入保険料の一定割合を積立てるもので、異常災害が発生した年度に取崩します。

※ 当社の業績は、日本の会計基準に準拠して作成しており、その会計基準は、当社の親会社であるソニーグループ株式会社が開示する連結業績の準拠する国際財務報告基準とは異なります。

※ 本資料は、公認会計士または監査法人のレビュー対象外です。